13 апреля 2024

У нас все хорошо. Российский и мировой рынок стали: 31 марта — 7 апреля 2024 г.

На прошлой неделе пришли статистические данные за февраль. И данные эти неплохие, даже с учетом лишнего дня в феврале 2024 г., что дает прибавку в 3,4 п.п. по сравнению с прошлым годом.

Рост ВВП, согласно отчету Росстата, достиг 7,7%, что при отбрасывании «фактора 29 февраля» превращается в 4,3%. Это самый низкий уровень с апреля 2023 г., но сам по себе он достаточно высокий. Существенного замедления экономики несмотря на прошлогодний подъем ключевой ставки пока не наблюдается.

Лидирующее положение в экономике продолжает занимать обрабатывающая промышленность. В феврале она показала рост в 13,5% по сравнению с тем же месяцем прошлого года. Даже по 28 дням месяца прибавка превысила 10%. Промышленность в целом дала 8,5% роста, т. е. фактически 5,1%. В строительной отрасли есть торможение — до 5,1% (1,7% по 28 дням месяца) против +3,9% в январе. Но это тоже замедление роста, а не спад.

Из выступления президента на съезде Федерации независимых профсоюзов России и премьер-министра Михаила Мишустина с ежегодным отчетом правительства в Государственной Думе следует, что промышленность и дальше будет играть роль локомотива российской экономики. Будет по-прежнему увеличиваться государственное финансирование инвестиционных проектов. От частных компаний ждут дальнейшего расширения капиталовложений в новые мощности.

При этом рост в российской экономике отражает далеко не только достижения оборонной промышленности. В стране по-прежнему сохраняется и даже усиливается потребность в импортозамещении по широчайшему спектру промышленных товаров, от уникального оборудования до ширпотреба. Удовлетворить их полностью просто не в человеческих силах, но работа идет по многим направлениям. Это тоже дает весомую добавку и к экономическому росту, и к объемам металлопотребления.

Санкции против России ужесточаются по всем фронтам. Нашу страну стараются всеми возможными силами отрезать от мировых рынков. Сейчас главные удары направлены на экспорт энергоносителей (нефть, сжиженный природный газ, уголь) и международные платежи. И это уже реальная экономическая война на полную мощность. Враг стремится разыграть свой главный козырь — контроль над мировым финансовым сектором. С альтернативными международными финансами пока, увы, сложно. Хотя позади уже два с лишним года испытаний, решить эту проблему не удалось.

Тем не менее, пока что имеющиеся проблемы как-то решаются. Российская нефть продолжает идти на внешние рынки и проносить доход государству. Биржевые котировки на сорт «брент» в конце прошлой недели впервые с октября 2023 г. превысили отметку $90 за баррель. Правда, за этим повышением стоят, в основном, политические риски — боязнь возможного обострения ближневосточного конфликта. Регион уже полгода старательно поджигают. И хотя пока что он демонстрирует негорючесть, претензии и неоплаченные счета к Израилю и его покровителям накапливаются, накапливаются...

Текущее состояние российской экономики приводит в некоторое уныние Банк России, который пока не может похвастаться успешным выполнением своей главной задачи — снижения инфляции до 4%. Как отмечается в Резюме обсуждения ключевой ставки, замедления инвестиционной и потребительской активности пока не происходит. Многие компании получили авансы по госконтрактам и сейчас их увлеченно тратят. Сохраняется острый дефицит квалифицированных специалистов, что приводит к продолжающемуся росту заработной платы.

Как уже неоднократно указывалось, в том числе, на этом сайте, «бюджетный импульс», т. е. интенсивное государственное финансирование госзаказа, инвестиционных и инфраструктурных проектов, различные льготные программы способствует экономическому росту, но препятствует снижению инфляции по методу «замораживания» активной экономики.

Согласно оценкам Совета директоров Банка России, для снижения ключевой ставки необходимы: дальнейшее устойчивое замедление текущей инфляции; охлаждение потребительского кредитования и потребительской активности; снижение жесткости рынка труда; отсутствие реализации проинфляционных рисков со стороны бюджета или внешних условий. Однако этого нет сейчас и не должно быть в обозримом будущем. Сейчас не 2015 г., чтобы российская экономика могла позволить себе полноценный спад.

Вообще, есть такое подозрение, что в борьбе с инфляцией надо делать основную ставку не на монетарные, а на административные инструменты. Например, с их помощью уже несколько месяцев держится на относительно стабильном уровне курс рубля. В ближайшее время можно и нужно будет употребить власть, чтобы повышение цен на нефть на мировом рынке не привело к подорожанию бензина и дизтоплива в России. Вероятно, не лишним будет ценовое регулирование и на российском рынке стальной продукции.

Какие-то виды проката подорожают в апреле, какие-то — в мае, но поднимается в цене все. И это создает проблему. Отдельно — для независимых металлотрейдеров, потому что многие категории стальной продукции стоят дороже на первичном рынке, чем на споте, где как раз очень даже ощущаются высокие процентные ставки. А вообще — для экономики в целом, потому что увеличение стоимости металла тянет за собой рост цен и в смежных секторах.

Впрочем, согласно концепции Минпромторга, ведущую роль в ценообразовании играют затраты на сырье. С металлоломом ситуация достаточно сложная. По данным РА «Русмет», в первом квартале 2024 г. железнодорожные поставки этого сырья на предприятия сократились на 20% по сравнению с тем же периодом прошлого года и примерно в полтора раза — с первыми тремя месяцами 2022 г. Однако вопрос: сколько здесь реального ухудшения снабжения металлоломом российских метзаводов, а сколько — массового перехода с железнодорожной доставки на автотранспорт?

На протяжении последних восьми месяцев цены на лом в России колеблются в достаточно узком интервале — от 28-29 тыс. до 31-32 тыс. руб. за т без НДС с доставкой на завод. И пока нет признаков того, что они готовятся в ближайшем будущем его покинуть.

Подорожанию металлолома мог бы способствовать рост производства стали. Но его пока нет. По данным Росстата, за январь-февраль в стране было выплавлено немногим более 12,0 млн. т углеродистой и легированной стали, что примерно на 0,6% меньше, чем в тот же период годичной давности. С учетом лишнего дня в текущем году спад составил немногим более 2%.

Большого оживления видимого спроса на стальную продукцию на отечественном рынке пока не происходит. Есть активизация в таких секторах как арматура, сварные трубы, прокат с покрытиями (хотя и не везде, а там, где этому способствуют погодные условия), но в секторе горячекатаного проката сохраняется избыток предложения.

Трудно сказать, насколько это сейчас важно для российских меткомбинатов и в какой степени они отделили внутренние цены от мировых, но падение цен на ЖРС и коксующийся уголь за рубежом становится долгосрочной тенденцией. Власти Китая приняли решение об ограничении производства стали и проката в текущем году, так как рынок с этой задачей не справляется.

В 2023 г. официально от металлургов ничего не требовали. Просто намекнули, что превышать прошлогодние объемы выпуска не стоит. Предприятия, выполнив годовой план, действительно прикрутили гайки, так что в декабре 2023 г. среднесуточная выплавка стали в Китае упала до самого низкого значения за семь лет. А по итогам января-февраля этот показатель взял, и скакнул сразу на 28,7%.

Как недавно сообщала китайская консалтинговая компания Mysteel, в конце марта некоторые производители горячекатаного проката увеличили выпуск. Сырье подешевело за последние три месяца в большей степени, чем готовая стальная продукция, так что металлурги в итоге даже оказались в выигрыше несмотря на то, что внутренние и экспортные котировки оказались в непосредственной близости от минимальных отметок с лета 2020 г.

Теперь, когда Национальная комиссия по развитию и реформам КНР (NDRC) возьмет этот вопрос под свой контроль, можно ожидать сокращения выплавки стали в ближайшие месяцы. Скорее всего, это приведет к понижению котировок на ЖРС в Китае до $90-100 за т CFR из-за сужения спроса, если не менее. Уменьшится себестоимость и у других производителей стали, которые считают сырьевые затраты по международным индексам. Может, этот фактор будет способствовать стабилизации и на российском рынке стали?

Хотя по-настоящему серьезных проблем там пока нет. Спрос налицо, обоснованные надежды на его расширение — тоже. Текущих проблем, безусловно, хватает, но в целом у нас все хорошо. Вот пусть бы так и было!

Источник: ИИС «Металлоснабжение и сбыт»

Рост ВВП, согласно отчету Росстата, достиг 7,7%, что при отбрасывании «фактора 29 февраля» превращается в 4,3%. Это самый низкий уровень с апреля 2023 г., но сам по себе он достаточно высокий. Существенного замедления экономики несмотря на прошлогодний подъем ключевой ставки пока не наблюдается.

Лидирующее положение в экономике продолжает занимать обрабатывающая промышленность. В феврале она показала рост в 13,5% по сравнению с тем же месяцем прошлого года. Даже по 28 дням месяца прибавка превысила 10%. Промышленность в целом дала 8,5% роста, т. е. фактически 5,1%. В строительной отрасли есть торможение — до 5,1% (1,7% по 28 дням месяца) против +3,9% в январе. Но это тоже замедление роста, а не спад.

Из выступления президента на съезде Федерации независимых профсоюзов России и премьер-министра Михаила Мишустина с ежегодным отчетом правительства в Государственной Думе следует, что промышленность и дальше будет играть роль локомотива российской экономики. Будет по-прежнему увеличиваться государственное финансирование инвестиционных проектов. От частных компаний ждут дальнейшего расширения капиталовложений в новые мощности.

При этом рост в российской экономике отражает далеко не только достижения оборонной промышленности. В стране по-прежнему сохраняется и даже усиливается потребность в импортозамещении по широчайшему спектру промышленных товаров, от уникального оборудования до ширпотреба. Удовлетворить их полностью просто не в человеческих силах, но работа идет по многим направлениям. Это тоже дает весомую добавку и к экономическому росту, и к объемам металлопотребления.

Санкции против России ужесточаются по всем фронтам. Нашу страну стараются всеми возможными силами отрезать от мировых рынков. Сейчас главные удары направлены на экспорт энергоносителей (нефть, сжиженный природный газ, уголь) и международные платежи. И это уже реальная экономическая война на полную мощность. Враг стремится разыграть свой главный козырь — контроль над мировым финансовым сектором. С альтернативными международными финансами пока, увы, сложно. Хотя позади уже два с лишним года испытаний, решить эту проблему не удалось.

Тем не менее, пока что имеющиеся проблемы как-то решаются. Российская нефть продолжает идти на внешние рынки и проносить доход государству. Биржевые котировки на сорт «брент» в конце прошлой недели впервые с октября 2023 г. превысили отметку $90 за баррель. Правда, за этим повышением стоят, в основном, политические риски — боязнь возможного обострения ближневосточного конфликта. Регион уже полгода старательно поджигают. И хотя пока что он демонстрирует негорючесть, претензии и неоплаченные счета к Израилю и его покровителям накапливаются, накапливаются...

Текущее состояние российской экономики приводит в некоторое уныние Банк России, который пока не может похвастаться успешным выполнением своей главной задачи — снижения инфляции до 4%. Как отмечается в Резюме обсуждения ключевой ставки, замедления инвестиционной и потребительской активности пока не происходит. Многие компании получили авансы по госконтрактам и сейчас их увлеченно тратят. Сохраняется острый дефицит квалифицированных специалистов, что приводит к продолжающемуся росту заработной платы.

Как уже неоднократно указывалось, в том числе, на этом сайте, «бюджетный импульс», т. е. интенсивное государственное финансирование госзаказа, инвестиционных и инфраструктурных проектов, различные льготные программы способствует экономическому росту, но препятствует снижению инфляции по методу «замораживания» активной экономики.

Согласно оценкам Совета директоров Банка России, для снижения ключевой ставки необходимы: дальнейшее устойчивое замедление текущей инфляции; охлаждение потребительского кредитования и потребительской активности; снижение жесткости рынка труда; отсутствие реализации проинфляционных рисков со стороны бюджета или внешних условий. Однако этого нет сейчас и не должно быть в обозримом будущем. Сейчас не 2015 г., чтобы российская экономика могла позволить себе полноценный спад.

Вообще, есть такое подозрение, что в борьбе с инфляцией надо делать основную ставку не на монетарные, а на административные инструменты. Например, с их помощью уже несколько месяцев держится на относительно стабильном уровне курс рубля. В ближайшее время можно и нужно будет употребить власть, чтобы повышение цен на нефть на мировом рынке не привело к подорожанию бензина и дизтоплива в России. Вероятно, не лишним будет ценовое регулирование и на российском рынке стальной продукции.

Какие-то виды проката подорожают в апреле, какие-то — в мае, но поднимается в цене все. И это создает проблему. Отдельно — для независимых металлотрейдеров, потому что многие категории стальной продукции стоят дороже на первичном рынке, чем на споте, где как раз очень даже ощущаются высокие процентные ставки. А вообще — для экономики в целом, потому что увеличение стоимости металла тянет за собой рост цен и в смежных секторах.

Впрочем, согласно концепции Минпромторга, ведущую роль в ценообразовании играют затраты на сырье. С металлоломом ситуация достаточно сложная. По данным РА «Русмет», в первом квартале 2024 г. железнодорожные поставки этого сырья на предприятия сократились на 20% по сравнению с тем же периодом прошлого года и примерно в полтора раза — с первыми тремя месяцами 2022 г. Однако вопрос: сколько здесь реального ухудшения снабжения металлоломом российских метзаводов, а сколько — массового перехода с железнодорожной доставки на автотранспорт?

На протяжении последних восьми месяцев цены на лом в России колеблются в достаточно узком интервале — от 28-29 тыс. до 31-32 тыс. руб. за т без НДС с доставкой на завод. И пока нет признаков того, что они готовятся в ближайшем будущем его покинуть.

Подорожанию металлолома мог бы способствовать рост производства стали. Но его пока нет. По данным Росстата, за январь-февраль в стране было выплавлено немногим более 12,0 млн. т углеродистой и легированной стали, что примерно на 0,6% меньше, чем в тот же период годичной давности. С учетом лишнего дня в текущем году спад составил немногим более 2%.

Большого оживления видимого спроса на стальную продукцию на отечественном рынке пока не происходит. Есть активизация в таких секторах как арматура, сварные трубы, прокат с покрытиями (хотя и не везде, а там, где этому способствуют погодные условия), но в секторе горячекатаного проката сохраняется избыток предложения.

Трудно сказать, насколько это сейчас важно для российских меткомбинатов и в какой степени они отделили внутренние цены от мировых, но падение цен на ЖРС и коксующийся уголь за рубежом становится долгосрочной тенденцией. Власти Китая приняли решение об ограничении производства стали и проката в текущем году, так как рынок с этой задачей не справляется.

В 2023 г. официально от металлургов ничего не требовали. Просто намекнули, что превышать прошлогодние объемы выпуска не стоит. Предприятия, выполнив годовой план, действительно прикрутили гайки, так что в декабре 2023 г. среднесуточная выплавка стали в Китае упала до самого низкого значения за семь лет. А по итогам января-февраля этот показатель взял, и скакнул сразу на 28,7%.

Как недавно сообщала китайская консалтинговая компания Mysteel, в конце марта некоторые производители горячекатаного проката увеличили выпуск. Сырье подешевело за последние три месяца в большей степени, чем готовая стальная продукция, так что металлурги в итоге даже оказались в выигрыше несмотря на то, что внутренние и экспортные котировки оказались в непосредственной близости от минимальных отметок с лета 2020 г.

Теперь, когда Национальная комиссия по развитию и реформам КНР (NDRC) возьмет этот вопрос под свой контроль, можно ожидать сокращения выплавки стали в ближайшие месяцы. Скорее всего, это приведет к понижению котировок на ЖРС в Китае до $90-100 за т CFR из-за сужения спроса, если не менее. Уменьшится себестоимость и у других производителей стали, которые считают сырьевые затраты по международным индексам. Может, этот фактор будет способствовать стабилизации и на российском рынке стали?

Хотя по-настоящему серьезных проблем там пока нет. Спрос налицо, обоснованные надежды на его расширение — тоже. Текущих проблем, безусловно, хватает, но в целом у нас все хорошо. Вот пусть бы так и было!

Источник: ИИС «Металлоснабжение и сбыт»

12 апреля 2024

Некоторые компании сообщают о сокращении продаж

В начале апреля ряд компаний, принимающих участие в составлении индекса, сообщили о достаточно значительном снижении продаж по сравнению с концом марта. Этот спад затронул все исследуемые товарные группы, особенно горячекатаный прокат. При этом об ухудшении конъюнктуры заявляли, в основном, федеральные сети, в то время как в отдельных регионах (Москва, Поволжье) отмечался рост по всему рынку.

Более предсказуемой выглядит ценовая обстановка. Все эксперты указывают на подорожание арматуры, а также на стабильность или незначительное увеличение стоимости горячекатаного проката и профильных труб средних размеров. Данная тенденция, как ожидается, сохранится и на текущей неделе.

В целом конъюнктура на российском рынке постепенно ухудшается. Значение индекса «МСС-ТР. Итоги» за прошедшую рабочую неделю с 1 по 5 апреля уменьшилось на 1,35 п.п. до 51,35 пунктов. При этом оно с конца февраля остается выше отметки 50 пунктов, отделяющей повышение и разогрев от падения и охлаждения, но в течение последних трех недель индекс снижался.

Итоги прошедшей недели показывают, в среднем, стабильный уровень потребительского спроса и складских запасов. Участники рынка проводят различную закупочную политику, по этому субиндексу оценки приходят в самом широком интервале. Однако среднее значение незначительно превышает равновесный уровень. Также на протяжении последних полутора месяцев большинство экспертов указывают на незначительный рост затрат.

Индекс «МСС-ТР. Ожидания» на текущую рабочую неделю с 8 по 12 апреля, наоборот, прибавил 0,35 п.п. и достиг 55,53 пунктов. Это весьма высокий результат, уступающий за последние месяцы только второй неделе марта. В целом индекс ожиданий неизменно превышает уровень 50 пунктов с конца января.

Практически все эксперты прогнозируют на текущую неделю активизацию потребительского спроса и увеличение продаж. Правда, эти субиндексы уже несколько недель находятся на высоком уровне, что не всегда оправдывается на практике. Точно так же ожидаемый ценовой субиндекс постоянно оказывается выше итогового. В отношении складских запасов, затрат и закупок прогнозируется небольшое увеличение.

В метизном секторе ситуация неоднозначная. Эксперт, представляющий федеральную сеть, указывает на дальнейшее сужение продаж и незначительное ухудшение спроса на проволоку ГОСТ 3282-74, хотя и прогнозирует рост по обоим субиндексам на текущую неделю. Его коллега с Нижней Волги сообщает, что продажи уже начали увеличиваться, хотя по объемам они уступают прошлогодним показателям. Высокие процентные ставки по кредитам угнетают деловую активность.

Цены на проволоку и кладочную сетку слабо растут. При этом производители придерживаются умеренной политики из-за слабого спроса. В частности, нет пока повышения на май по проволоке ГОСТ 3282-74, хотя проволока ВР-1 на первичном рынке немного поднялась.

Источник: ИИС «Металлоснабжение и сбыт»

Более предсказуемой выглядит ценовая обстановка. Все эксперты указывают на подорожание арматуры, а также на стабильность или незначительное увеличение стоимости горячекатаного проката и профильных труб средних размеров. Данная тенденция, как ожидается, сохранится и на текущей неделе.

В целом конъюнктура на российском рынке постепенно ухудшается. Значение индекса «МСС-ТР. Итоги» за прошедшую рабочую неделю с 1 по 5 апреля уменьшилось на 1,35 п.п. до 51,35 пунктов. При этом оно с конца февраля остается выше отметки 50 пунктов, отделяющей повышение и разогрев от падения и охлаждения, но в течение последних трех недель индекс снижался.

Итоги прошедшей недели показывают, в среднем, стабильный уровень потребительского спроса и складских запасов. Участники рынка проводят различную закупочную политику, по этому субиндексу оценки приходят в самом широком интервале. Однако среднее значение незначительно превышает равновесный уровень. Также на протяжении последних полутора месяцев большинство экспертов указывают на незначительный рост затрат.

Индекс «МСС-ТР. Ожидания» на текущую рабочую неделю с 8 по 12 апреля, наоборот, прибавил 0,35 п.п. и достиг 55,53 пунктов. Это весьма высокий результат, уступающий за последние месяцы только второй неделе марта. В целом индекс ожиданий неизменно превышает уровень 50 пунктов с конца января.

Практически все эксперты прогнозируют на текущую неделю активизацию потребительского спроса и увеличение продаж. Правда, эти субиндексы уже несколько недель находятся на высоком уровне, что не всегда оправдывается на практике. Точно так же ожидаемый ценовой субиндекс постоянно оказывается выше итогового. В отношении складских запасов, затрат и закупок прогнозируется небольшое увеличение.

В метизном секторе ситуация неоднозначная. Эксперт, представляющий федеральную сеть, указывает на дальнейшее сужение продаж и незначительное ухудшение спроса на проволоку ГОСТ 3282-74, хотя и прогнозирует рост по обоим субиндексам на текущую неделю. Его коллега с Нижней Волги сообщает, что продажи уже начали увеличиваться, хотя по объемам они уступают прошлогодним показателям. Высокие процентные ставки по кредитам угнетают деловую активность.

Цены на проволоку и кладочную сетку слабо растут. При этом производители придерживаются умеренной политики из-за слабого спроса. В частности, нет пока повышения на май по проволоке ГОСТ 3282-74, хотя проволока ВР-1 на первичном рынке немного поднялась.

Источник: ИИС «Металлоснабжение и сбыт»

12 апреля 2024

Борьба с призраками. Российский и мировой рынок стали: 24-31 марта 2024 г.

На прошлой неделе для российского рынка стальной продукции весьма важными стали вопросы регулирования. Так, Федеральная антимонопольная служба (ФАС) направила на согласование в Минпромторг и Минстрой приказ о введении обязательного минимума биржевых торгов арматурой — не менее 5% от месячного производства крупнейших производителей.

Затем ассоциация «Русская сталь» своим письмом на имя главы Минэкономразвития Максима Решетникова привлекла внимание к законопроекту о внесении поправок к закон №35-ФЗ «О защите конкуренции». В соответствии с ними предлагается «отвязать» внутренние цены в России от индикаторов мировых товарных рынков.

Попробуем рассмотреть обе эти проблемы. Идея перенесения торговли конкретно арматурой на биржу не нова. Она неоднократно выдвигалась на протяжении последних нескольких лет и потом благополучно затухала. Сейчас под нее «подкладывается» административное принуждение.

Группа «Промсорт» в соответствии с условиями утверждения ее сделки по приобретению активов НЛМК обязана продавать 5% производимой арматуры на Санкт-Петербургской Международной Товарно-сырьевой Биржи (СпбМТСБ). Данные торги стартовали в начале ноября, но пока не стали знаковым явлением на российском рынке арматуры. Не слишком изменило ситуацию и подключение к ним второго поставщика.

ФАС, очевидно, ставит своей целью расширение оборотов биржевой торговли за счет «обязательности», декларируя в качестве конечных целей получение «рыночного» биржевого ценового индикатора и противодействие злоупотреблению доминирующим положением со стороны крупнейших производителей.

Что на это можно сказать? Прежде всего, биржевая торговля стальной продукцией — сама по себе идея мертворожденная. Слишком широкий сортамент, сложно найти какой-либо эталон, на который могли бы ориентироваться все участники рынка. Да, в отношении арматуры решить эту задачу проще, чем в других секторах, но все равно есть сложности.

На ряде мировых товарных бирж действительно идет торговля стальной продукцией, но ее обороты сравнительно невелики, а итоги торгов не считаются значимым рыночным индикатором. Исключением здесь является Шанхайская фьючерсная биржа, где ежедневные обороты по наиболее торгуемым контрактам по арматуре измеряются миллионами лотов по 10 тонн. Но львиную долю сделок осуществляют инвестиционные компании и прочие спекулянты.

Биржа СпбМТСБ по своей направленности совсем другая. Здесь в торгах должны принимать участие конкретные продавцы и покупатели реального товара. По такому же принципу работает и Белорусская универсальная товарная биржа (БУТБ), на которой и арматура, в частности, может продаваться. Однако в Белоруссии такая система складывалась годами, там есть только один крупный производитель арматуры в лице БМЗ, не считая импорта. Но российский рынок устроен совсем по-другому.

Можно заставить металлургов отправлять часть своей продукции на биржу. Кстати, а почему именно только 5%? Кому-то хочется на практике испытать, что значит быть немного беременной? Но основной вопрос другой: кто будет эту арматуру покупать? У металлургов есть весьма обширный и, увы, по большей части, печальный опыт попыток выстраивания долгосрочных отношения со строительными компаниями. Пробовали даже хеджировать цены. Однако оказывалось, что никто не готов покупать арматуру по такому контракту, когда она в данный конкретный момент стоит дороже текущего рынка.

Проблема номер два. ФАС, полагая, что именно биржевая цена станет «справедливой рыночной», борется с призраками. А именно с конкретным событием осени прошлого года, когда арматура действительно внезапно и необоснованно подорожала. Пожалуй, здесь можно с достаточно высокой уверенностью заявить, что повторения этого инцидента не будет. Минпромторг все очень популярно разъяснил, большое спасибо.

Нынешний механизм ценообразования на российском рынке арматуры категорически не предусматривает наличия биржи. В данный момент, и вообще большую часть времени заводские цены на арматуру находятся выше уровня спотового рынка. Независимые металлотрейдеры зарабатывают на волатильности, прежде всего, в период сезонного подъема в строительной отрасли, когда котировки на споте поднимаются и в моменте становятся выше заводских. В прошлом году, если не считать осеннего скачка, такая ситуация наблюдалась в июне и июле.

Для потребителей покупки на бирже будут иметь смысл только в том случае, если арматуру там удастся покупать, как минимум, не дороже с учетом логистики, чем, скажем, у торговых домов металлургических компаний. Но производителям тогда какой с того интерес? Даже если таким сомнительным образом стимулировать продажи, 5% от объемов производства — это ни о чем.

Нет, ФАС, конечно, может власть употребить и добиться, чтобы пара сотен тысяч тонн арматуры в год прошла через биржу, позволив ей немного заработать на сборах. Но пока у нас не появится обширный пул покупателей, а механизм биржевой торговли не станет реально выгодным всем его участникам, это так и будет никому не нужная обязаловка.

Теперь по поводу отвязки российских цен от мировых, по поводу чего обеспокоилась ассоциация «Русская сталь». Во-первых, чтобы осуществить импортозамещение международных ценовых индикаторов, их надо чем-нибудь заместить. Нельзя сказать, что на российском рынке стальной продукции эта работа совсем не ведется. Да и потребность в отечественных ценовых индикаторах реально есть. Но этому сильно мешает информационная закрытость российских металлургических компаний.

Однако, во-вторых, «Русскую сталь» больше беспокоит ситуация, когда российские цены, законодательно отвязанные от мировых, окажутся существенно ниже экспортных. Тогда, якобы, появятся «посредники, которые будут использовать возможность купить в России дешево с целью последующего экспорта», и на отечественном рынке возникнет дефицит металла.

Можно сказать, что и в данном случае обе стороны борются с призраками, вернее, сильно запоздало реагируют на конкретные события конца 2020-го и первой половины 2021 г. Тогда российские металлургические компании действительно мужественно не допустили дефицита металла в России, подняв цены на все виды стальной продукции в 2-2,5 раза в полном соответствии с тенденциями мирового рынка. Там же все подорожало по той причине, что западные страны в рамках борьбы с ковидом влили в свою экономику два десятка триллионов долларов, часть из которых просочилась на реальный товарный рынок.

К слову сказать, тогдашний «импорт инфляции» при стабильном курсе рубля нанес много бед российской экономике. Именно тогда стартовали те инфляционные процессы, которые сейчас гасит Банк России, проводя сложную внутриполостную операцию с помощью одного лишь топора и без наркоза. И в связи с этим очень даже понятно и очень даже приветствуется стремление авторов законопроекта избежать повторения подобной сомнительной радости.

А нужно ли опасаться повторения? Хороший вопрос. Вообще-то, вероятность подобного головотяпства есть. Ежели действия руководства России и дружественных стран поспособствуют созданию альтернативной международной финансовой системы без доллара и санкций, то самому доллару от этого уж точно поплохеет. Добавим к этому стремительное нарастание американского госдолга, который прибавляет со скоростью в триллион долларов каждые три месяца, и увеличение стоимости его обслуживания до 15% от общего объема расходов бюджета.

Вы точно уверены, что в какой-то момент это не приведет к росту долларовой инфляции и скачку долларовых цен на ресурсы? Я бы на это гарантии точно не дал. При этом, в 2020-2021 гг. рубль не стал укрепляться по отношению к доллару, хотя по-хорошему это следовало бы сделать. Да, объективные причины для этого были, они могут сохранить актуальность и в следующий раз. А если российские цены удастся удержать на месте и не пустить их в безудержный рост вслед за мировыми, для экономики это будет не так уж и плохо. Во всяком случае, сейчас, когда Россия существенно продвинулась по пути импортозамещения.

Но долларовая гиперинфляция (по отношению к ресурсам) — это все-таки достаточно гипотетический вариант. А в нынешней обстановке «Русская сталь» немного так шарахается от призраков. На мировом рынке сейчас спад, экспортные котировки на стальную продукцию российских компаний заметно ниже внутренних. И продать что-либо в дальнее зарубежье сейчас весьма непросто в принципе из-за санкций и неблагоприятной рыночной конъюнктуры. А что касается гипотетических «посредников-перепродавцов», так на то и Федеральная таможенная служба на страже со всем прочим созвездием трехбуквенных аббревиатур.

Собственно по рынку в данный момент сказать что-либо кардинально новое сложно. В России металлургические компании поднимают цены. На все, хотя и с разной скоростью. На спотовом рынке продолжают ждать начала сезона и надеются на то, что в апреле и там получится подтянуть вверх котировки на прокат, трубы и все остальное. Только не надо думать, что Банк России, борющийся с инфляцией, не жалея живота своего (и животов чужих), скажет им за это «Спасибо».

На мировом рынке снова пошли вниз цены в Китае. До участников местного рынка, похоже, дошло, что в ближайшие месяцы со стройкой будет плохо, а предложение стальной продукции сильно избыточно. Металлургические компании будут сокращать производство, но сложно сказать, сколько времени им понадобится для балансирования рынка.

Зато железная руда, скорее всего, подешевеет. Интересно, это хорошо или все-таки не очень для российских вертикально интегрированных компаний, использующих международные индикаторы?!.

Но вообще, пора уже спросу в России подниматься. А то, когда нет возможности заниматься реальными делами, так и лезут без спроса всякие призраки.

Источник: ИИС «Металлоснабжение и сбыт»

Затем ассоциация «Русская сталь» своим письмом на имя главы Минэкономразвития Максима Решетникова привлекла внимание к законопроекту о внесении поправок к закон №35-ФЗ «О защите конкуренции». В соответствии с ними предлагается «отвязать» внутренние цены в России от индикаторов мировых товарных рынков.

Попробуем рассмотреть обе эти проблемы. Идея перенесения торговли конкретно арматурой на биржу не нова. Она неоднократно выдвигалась на протяжении последних нескольких лет и потом благополучно затухала. Сейчас под нее «подкладывается» административное принуждение.

Группа «Промсорт» в соответствии с условиями утверждения ее сделки по приобретению активов НЛМК обязана продавать 5% производимой арматуры на Санкт-Петербургской Международной Товарно-сырьевой Биржи (СпбМТСБ). Данные торги стартовали в начале ноября, но пока не стали знаковым явлением на российском рынке арматуры. Не слишком изменило ситуацию и подключение к ним второго поставщика.

ФАС, очевидно, ставит своей целью расширение оборотов биржевой торговли за счет «обязательности», декларируя в качестве конечных целей получение «рыночного» биржевого ценового индикатора и противодействие злоупотреблению доминирующим положением со стороны крупнейших производителей.

Что на это можно сказать? Прежде всего, биржевая торговля стальной продукцией — сама по себе идея мертворожденная. Слишком широкий сортамент, сложно найти какой-либо эталон, на который могли бы ориентироваться все участники рынка. Да, в отношении арматуры решить эту задачу проще, чем в других секторах, но все равно есть сложности.

На ряде мировых товарных бирж действительно идет торговля стальной продукцией, но ее обороты сравнительно невелики, а итоги торгов не считаются значимым рыночным индикатором. Исключением здесь является Шанхайская фьючерсная биржа, где ежедневные обороты по наиболее торгуемым контрактам по арматуре измеряются миллионами лотов по 10 тонн. Но львиную долю сделок осуществляют инвестиционные компании и прочие спекулянты.

Биржа СпбМТСБ по своей направленности совсем другая. Здесь в торгах должны принимать участие конкретные продавцы и покупатели реального товара. По такому же принципу работает и Белорусская универсальная товарная биржа (БУТБ), на которой и арматура, в частности, может продаваться. Однако в Белоруссии такая система складывалась годами, там есть только один крупный производитель арматуры в лице БМЗ, не считая импорта. Но российский рынок устроен совсем по-другому.

Можно заставить металлургов отправлять часть своей продукции на биржу. Кстати, а почему именно только 5%? Кому-то хочется на практике испытать, что значит быть немного беременной? Но основной вопрос другой: кто будет эту арматуру покупать? У металлургов есть весьма обширный и, увы, по большей части, печальный опыт попыток выстраивания долгосрочных отношения со строительными компаниями. Пробовали даже хеджировать цены. Однако оказывалось, что никто не готов покупать арматуру по такому контракту, когда она в данный конкретный момент стоит дороже текущего рынка.

Проблема номер два. ФАС, полагая, что именно биржевая цена станет «справедливой рыночной», борется с призраками. А именно с конкретным событием осени прошлого года, когда арматура действительно внезапно и необоснованно подорожала. Пожалуй, здесь можно с достаточно высокой уверенностью заявить, что повторения этого инцидента не будет. Минпромторг все очень популярно разъяснил, большое спасибо.

Нынешний механизм ценообразования на российском рынке арматуры категорически не предусматривает наличия биржи. В данный момент, и вообще большую часть времени заводские цены на арматуру находятся выше уровня спотового рынка. Независимые металлотрейдеры зарабатывают на волатильности, прежде всего, в период сезонного подъема в строительной отрасли, когда котировки на споте поднимаются и в моменте становятся выше заводских. В прошлом году, если не считать осеннего скачка, такая ситуация наблюдалась в июне и июле.

Для потребителей покупки на бирже будут иметь смысл только в том случае, если арматуру там удастся покупать, как минимум, не дороже с учетом логистики, чем, скажем, у торговых домов металлургических компаний. Но производителям тогда какой с того интерес? Даже если таким сомнительным образом стимулировать продажи, 5% от объемов производства — это ни о чем.

Нет, ФАС, конечно, может власть употребить и добиться, чтобы пара сотен тысяч тонн арматуры в год прошла через биржу, позволив ей немного заработать на сборах. Но пока у нас не появится обширный пул покупателей, а механизм биржевой торговли не станет реально выгодным всем его участникам, это так и будет никому не нужная обязаловка.

Теперь по поводу отвязки российских цен от мировых, по поводу чего обеспокоилась ассоциация «Русская сталь». Во-первых, чтобы осуществить импортозамещение международных ценовых индикаторов, их надо чем-нибудь заместить. Нельзя сказать, что на российском рынке стальной продукции эта работа совсем не ведется. Да и потребность в отечественных ценовых индикаторах реально есть. Но этому сильно мешает информационная закрытость российских металлургических компаний.

Однако, во-вторых, «Русскую сталь» больше беспокоит ситуация, когда российские цены, законодательно отвязанные от мировых, окажутся существенно ниже экспортных. Тогда, якобы, появятся «посредники, которые будут использовать возможность купить в России дешево с целью последующего экспорта», и на отечественном рынке возникнет дефицит металла.

Можно сказать, что и в данном случае обе стороны борются с призраками, вернее, сильно запоздало реагируют на конкретные события конца 2020-го и первой половины 2021 г. Тогда российские металлургические компании действительно мужественно не допустили дефицита металла в России, подняв цены на все виды стальной продукции в 2-2,5 раза в полном соответствии с тенденциями мирового рынка. Там же все подорожало по той причине, что западные страны в рамках борьбы с ковидом влили в свою экономику два десятка триллионов долларов, часть из которых просочилась на реальный товарный рынок.

К слову сказать, тогдашний «импорт инфляции» при стабильном курсе рубля нанес много бед российской экономике. Именно тогда стартовали те инфляционные процессы, которые сейчас гасит Банк России, проводя сложную внутриполостную операцию с помощью одного лишь топора и без наркоза. И в связи с этим очень даже понятно и очень даже приветствуется стремление авторов законопроекта избежать повторения подобной сомнительной радости.

А нужно ли опасаться повторения? Хороший вопрос. Вообще-то, вероятность подобного головотяпства есть. Ежели действия руководства России и дружественных стран поспособствуют созданию альтернативной международной финансовой системы без доллара и санкций, то самому доллару от этого уж точно поплохеет. Добавим к этому стремительное нарастание американского госдолга, который прибавляет со скоростью в триллион долларов каждые три месяца, и увеличение стоимости его обслуживания до 15% от общего объема расходов бюджета.

Вы точно уверены, что в какой-то момент это не приведет к росту долларовой инфляции и скачку долларовых цен на ресурсы? Я бы на это гарантии точно не дал. При этом, в 2020-2021 гг. рубль не стал укрепляться по отношению к доллару, хотя по-хорошему это следовало бы сделать. Да, объективные причины для этого были, они могут сохранить актуальность и в следующий раз. А если российские цены удастся удержать на месте и не пустить их в безудержный рост вслед за мировыми, для экономики это будет не так уж и плохо. Во всяком случае, сейчас, когда Россия существенно продвинулась по пути импортозамещения.

Но долларовая гиперинфляция (по отношению к ресурсам) — это все-таки достаточно гипотетический вариант. А в нынешней обстановке «Русская сталь» немного так шарахается от призраков. На мировом рынке сейчас спад, экспортные котировки на стальную продукцию российских компаний заметно ниже внутренних. И продать что-либо в дальнее зарубежье сейчас весьма непросто в принципе из-за санкций и неблагоприятной рыночной конъюнктуры. А что касается гипотетических «посредников-перепродавцов», так на то и Федеральная таможенная служба на страже со всем прочим созвездием трехбуквенных аббревиатур.

Собственно по рынку в данный момент сказать что-либо кардинально новое сложно. В России металлургические компании поднимают цены. На все, хотя и с разной скоростью. На спотовом рынке продолжают ждать начала сезона и надеются на то, что в апреле и там получится подтянуть вверх котировки на прокат, трубы и все остальное. Только не надо думать, что Банк России, борющийся с инфляцией, не жалея живота своего (и животов чужих), скажет им за это «Спасибо».

На мировом рынке снова пошли вниз цены в Китае. До участников местного рынка, похоже, дошло, что в ближайшие месяцы со стройкой будет плохо, а предложение стальной продукции сильно избыточно. Металлургические компании будут сокращать производство, но сложно сказать, сколько времени им понадобится для балансирования рынка.

Зато железная руда, скорее всего, подешевеет. Интересно, это хорошо или все-таки не очень для российских вертикально интегрированных компаний, использующих международные индикаторы?!.

Но вообще, пора уже спросу в России подниматься. А то, когда нет возможности заниматься реальными делами, так и лезут без спроса всякие призраки.

Источник: ИИС «Металлоснабжение и сбыт»

11 апреля 2024

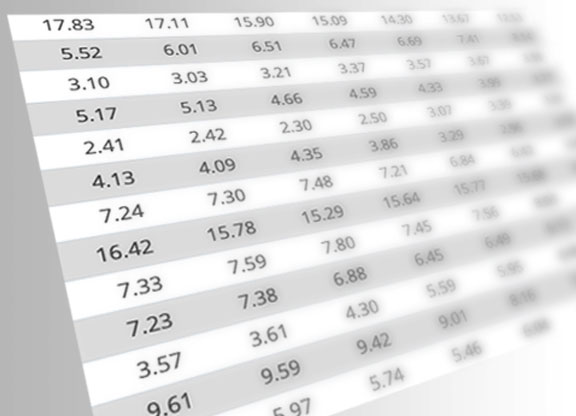

Таблица уровня инфляции по месяцам в годовом исчислении

Коэффициент инфляции в годовом исчислении, представленный в таблице ниже, рассчитывается как сумма коэффициентов инфляции за 12 месяцев, включая выбранный. Такой способ позволяет оценить динамику изменения уровня инфляции в целом, сглаживая сезонные отклонения.

Источник: уровень-инфляции.рф

| Год | Янв | Фев | Мар | Апр | Май | Июн | Июл | Авг | Сен | Окт | Ноя | Дек | Всего |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 2024 | 7.44 | 7.67 | 1.55 | ||||||||||

| 2023 | 11.76 | 10.97 | 3.51 | 2.30 | 2.50 | 3.24 | 4.30 | 5.13 | 6.00 | 6.68 | 7.47 | 7.42 | 7.42 |

| 2022 | 8.74 | 9.16 | 16.70 | 17.83 | 17.11 | 15.90 | 15.09 | 14.30 | 13.67 | 12.63 | 11.97 | 11.92 | 11.92 |

| 2021 | 5.19 | 5.67 | 5.78 | 5.52 | 6.01 | 6.51 | 6.47 | 6.69 | 7.41 | 8.14 | 8.40 | 8.39 | 8.39 |

| 2020 | 2.42 | 2.31 | 2.55 | 3.10 | 3.03 | 3.21 | 3.37 | 3.57 | 3.67 | 3.98 | 4.42 | 4.91 | 4.91 |

| 2019 | 5.00 | 5.24 | 5.27 | 5.17 | 5.13 | 4.66 | 4.59 | 4.33 | 3.99 | 3.77 | 3.54 | 3.05 | 3.05 |

| 2018 | 2.21 | 2.20 | 2.36 | 2.41 | 2.42 | 2.30 | 2.50 | 3.07 | 3.39 | 3.55 | 3.83 | 4.27 | 4.27 |

| 2017 | 5.02 | 4.59 | 4.25 | 4.13 | 4.09 | 4.35 | 3.86 | 3.29 | 2.96 | 2.73 | 2.50 | 2.52 | 2.52 |

| 2016 | 9.77 | 8.06 | 7.26 | 7.24 | 7.30 | 7.48 | 7.21 | 6.84 | 6.42 | 6.09 | 5.76 | 5.38 | 5.38 |

| 2015 | 14.97 | 16.71 | 16.93 | 16.42 | 15.78 | 15.29 | 15.64 | 15.77 | 15.68 | 15.59 | 14.98 | 12.91 | 12.91 |

| 2014 | 6.05 | 6.20 | 6.92 | 7.33 | 7.59 | 7.80 | 7.45 | 7.56 | 8.03 | 8.30 | 9.07 | 11.36 | 11.36 |

| 2013 | 7.07 | 7.28 | 7.02 | 7.23 | 7.38 | 6.88 | 6.45 | 6.49 | 6.13 | 6.25 | 6.48 | 6.45 | 6.45 |

| 2012 | 4.16 | 3.74 | 3.70 | 3.57 | 3.61 | 4.30 | 5.59 | 5.95 | 6.58 | 6.55 | 6.47 | 6.58 | 6.58 |

| 2011 | 9.56 | 9.47 | 9.46 | 9.61 | 9.59 | 9.42 | 9.01 | 8.16 | 7.21 | 7.19 | 6.78 | 6.10 | 6.10 |

| 2010 | 8.02 | 7.18 | 6.46 | 6.04 | 5.97 | 5.74 | 5.46 | 6.04 | 6.96 | 7.50 | 8.06 | 8.78 | 8.78 |

| 2009 | 13.35 | 13.85 | 13.98 | 13.16 | 12.28 | 11.87 | 12.01 | 11.60 | 10.69 | 9.69 | 9.10 | 8.80 | 8.80 |

| 2008 | 12.56 | 12.66 | 13.35 | 14.30 | 15.12 | 15.14 | 14.73 | 15.04 | 15.05 | 14.23 | 13.78 | 13.28 | 13.28 |

| 2007 | 8.20 | 7.61 | 7.37 | 7.60 | 7.76 | 8.48 | 8.70 | 8.59 | 9.35 | 10.83 | 11.49 | 11.87 | 11.87 |

| 2006 | 10.71 | 11.18 | 10.61 | 9.77 | 9.42 | 9.03 | 9.26 | 9.62 | 9.44 | 9.15 | 9.03 | 9.00 | 9.00 |

| 2005 | 12.70 | 12.96 | 13.63 | 13.77 | 13.84 | 13.68 | 13.16 | 12.53 | 12.33 | 11.68 | 11.27 | 10.91 | 10.91 |

| 2004 | 11.28 | 10.58 | 10.25 | 10.22 | 10.15 | 10.13 | 10.36 | 11.28 | 11.38 | 11.53 | 11.70 | 11.74 | 11.74 |

| 2003 | 14.29 | 14.82 | 14.78 | 14.62 | 13.62 | 13.93 | 13.91 | 13.35 | 13.28 | 13.20 | 12.48 | 11.99 | 11.99 |

| 2002 | 18.96 | 17.66 | 16.76 | 16.04 | 15.94 | 14.69 | 15.00 | 15.09 | 14.86 | 14.84 | 15.12 | 15.06 | 15.06 |

| 2001 | 20.71 | 22.19 | 23.67 | 24.77 | 24.81 | 23.68 | 22.05 | 20.88 | 20.02 | 18.82 | 18.63 | 18.58 | 18.58 |

| 2000 | 28.93 | 25.11 | 22.49 | 19.95 | 19.40 | 20.15 | 18.94 | 18.73 | 18.54 | 19.41 | 19.75 | 20.20 | 20.20 |

| 1999 | 96.92 | 103.24 | 107.58 | 113.06 | 116.71 | 120.67 | 126.51 | 121.03 | 62.03 | 57.12 | 50.52 | 36.56 | 36.56 |

| 1998 | 10.13 | 9.43 | 8.57 | 7.95 | 7.48 | 6.40 | 5.59 | 9.62 | 52.21 | 58.85 | 66.84 | 84.44 | 84.44 |

| 1997 | 19.74 | 18.28 | 16.71 | 15.34 | 14.59 | 14.51 | 14.75 | 14.83 | 14.11 | 12.95 | 11.54 | 11.03 | 11.03 |

| 1996 | 104.50 | 89.34 | 78.66 | 68.27 | 58.40 | 50.25 | 43.60 | 37.05 | 31.63 | 27.21 | 23.95 | 21.81 | 21.81 |

| 1995 | 214.68 | 215.24 | 219.73 | 219.68 | 222.73 | 224.73 | 224.89 | 224.70 | 214.18 | 186.09 | 161.00 | 131.33 | 131.33 |

| 1994 | 780.85 | 682.80 | 600.09 | 539.87 | 479.24 | 412.09 | 340.71 | 265.93 | 221.19 | 209.09 | 204.36 | 215.02 | 215.02 |

| 1993 | 850.46 | 758.85 | 694.06 | 674.49 | 717.40 | 722.89 | 810.61 | 956.51 | 1065.47 | 1033.23 | 945.97 | 839.87 | 839.87 |

| 1992 | 746.67 | 1014.89 | 1262.41 | 914.10 | 1001.73 | 1196.60 | 1325.49 | 1440.38 | 1598.83 | 1917.26 | 2235.88 | 2508.85 | 2508.85 |

| 1991 | 160.40 | 160.40 |

Источник: уровень-инфляции.рф

11 апреля 2024

Бежим дальше. Российский и мировой рынок стали: 10-17 марта 2024 г.

Прошли, состоялись президентские выборы, принесшие ожидаемый и предсказуемый результат. Теперь горизонт планирования, можно сказать, расширился до 2030 г. И это роскошь, которую мало кто может себе позволить в сегодняшнем мире.

В ближайшие годы в России, очевидно, будут много строить. Таки дан старт таким сложным, амбициозным и дорогостоящим проектам как строительство высокоскоростных железнодорожных магистралей и прокладка трассы «Джубга — Сочи». А это уже хороший плюс к металлопотреблению.

В ближайшие годы также пойдет реализация многих других инфраструктурных и промышленных проектов. Из выступлений президента за последние несколько недель четко вытекает, что работы впереди очень много. И трудиться, право слово, есть ради чего. В общем, бежим дальше прежним маршрутом, а самым острым дефицитом в обозримом будущем останется кадровый.

Безусловно, темпы роста потребления стальной продукции в 2023 г. — 14,3% по оценкам Минпромторга — так и останутся рекордными. Однако средняя прибавка за счет строительства и промышленности обещает быть достаточно солидной — не менее 3-5% в год до 2030 г.

Правда, это не отменяет того неутешительного факта, что конкретно текущий год будет непростым для российских металлургов, а особенно, независимых металлотрейдеров. Видимый спрос на стальную продукцию, в лучшем случае, лишь немного превысит показатель 2023 г., а в худшем — снизится на 1-2%. Причем для спотового рынка спад может оказаться более значительным, особенно в первом полугодии.

Высокие процентные ставки наносят несомненный вред экономике. Для подавляющего большинства компаний кредиты стали убыточными, что серьезно снижает хозяйственную активность. Все стараются минимизировать затраты и экономить. Это негативно влияет на текущий спрос на стальную продукцию. Инфраструктурное и жилищное строительство, оборонка, машиностроение отчасти компенсируют этот спад. Но повторения прошлогоднего подъема, похоже, не произойдет.

Обстановка, сложившаяся на российском рынке, четко указывает на избыток предложения. В наибольшей степени это затрагивает сварные трубы малого и среднего диаметра (МСД). По данным Минпромторга, в 2023 г. их производство возросло на 20% по сравнению с предыдущим годом. Даже учитывая серьезные капиталовложения в реконструкцию коммунальных сетей, это слишком много. Реальное потребление не могло увеличиться настолько мощно.

Информационно-аналитическая компания «Корпорация ЧЕРМЕТ» указывает, что за первые два месяца текущего года производство стальных труб в России сократилось почти на 13% по сравнению с аналогичным периодом годичной давности. Минпромторг не подтверждает эту информацию, но она, как минимум, похожа на правду. В начале текущего года уменьшились поставки трубной продукции для нефтегазовой отрасли, а на рынок труб МСД оказывают сильное давление прошлогодние излишки и низкие цены.

Кстати, демпинговая политика, которую проводят некоторые поставщики стальной продукции в секторах сварных труб, арматуры и горячекатаного листа, а также превышение заводских цен над спотовыми (или, в лучшем случае, паритет) тоже являются красноречивыми свидетельствами превышения предложения над спросом. Потеря порядка четверти внешних продаж в 2022-2023 гг. не была полностью покрыта ростом внутреннего потребления, а в текущем году экспорт может снова сократиться из-за неблагоприятной конъюнктуры.

«Северсталь» прямо намекает на то, что инфляционное увеличение издержек на логистику, энергоносители, оплату труда и др. требует повышения заводских цен на горячекатаный прокат, которые остаются практически неизменными с октября 2023 г. и, судя по всему, в очередной раз будут пролонгированы в апреле.

Несправедливо. Ведь, например, холоднокатаный прокат и оцинкованная сталь за это время подорожали на 6-8 тыс. руб. за т. Однако Минпромторг пока что твердо стоит на страже интересов потребителей, заявляя, что считает рынок стабильным и не видит причин для повышения цен на горячекатаный прокат.

Единственный выход из создавшегося положения может заключаться в возобновлении роста внутреннего потребления стальной продукции. А для этого надо, как минимум, опустить процентные ставки. Пока что инфляция, по данным Росстата, держится на уровне около 7,5-7,6%, хотя недельные индексы, достигшие локального пика в октябре-ноябре прошлого года, в общем, идут на снижение.

Проблема здесь заключается в том, что в первой половине 2023 г. инфляция была низкой. По данным сайта уровень-инфляции.рф, с марта по июнь ее уровень находился в пределах 2,5-3,5%. Кстати, и процентные ставки тогда были низкими — интересно, что в этой паре причина, а что — следствие?

Поэтому, если не произойдет никаких изменений, уменьшение показателя инфляции чисто по статистическим причинам мы увидим как раз в третьем квартале текущего года. Между прочим, Банк России ранее заявлял, что намерен приступить к снижению ставок в начале второго полугодия. Это совпадение, да?

Но для реализации данного сценария необходимо (хотя, наверное, не достаточно) одно условие. Это сохранение стабильного курса рубля. Ладно, пусть уж на уровне около 90 руб. за доллар, раз не получилось укрепить сильнее. В прошлом году непрерывное падение рубля было одним из важнейших проинфляционных факторов, если вообще не самым главным. И если Банк России на что-то претендует, его влияние в текущем году необходимо исключить в принципе!

Тем более, что возможности для этого есть. Такого гигантского временного дефицита бюджета, как в прошлом году, сейчас нет. Нефть слегка дорожает, на прошлой неделе она выглянула за границу $85 за баррель. А для металлургов немаловажным может стать возможное удешевление железорудного сырья. Котировки на него в Сингапуре опустились до самой низкой отметки с августа прошлого года, а в ближайшее время могут оказаться ниже $100 за т CFR Китай. А ведь в начале января цены достигали $140 за т.

Вообще, весь мировой рынок стали в последние несколько недель идет на спад. А возглавляет его в этом движении вниз Китай. После Нового года по местному календарю стальная продукция там непрерывно дешевеет. За четыре недели арматура упала в цене более чем на $45 за т, а горячекатаный прокат — почти на 40%.

Стальную продукцию тащит вниз жилищное строительство. На пике его доля в ВВП, по оценкам Platts, достигала около 30%, а по итогам текущего года и 20% может не набраться. Проблема эта сложная и многоплановая. Прежде всего, в Китае по объективным причинам упал спрос на жилье. В начале текущего года в стране в целом завершился процесс урбанизации. Цены на недвижимость достигли такого уровня, что отсекли немалую часть рынка. Сотни миллионов квадратных метров жилья стоят непроданными. После ковида упала потребность в офисных площадях.

Бизнес-модель китайских девелоперов многие годы не отличалась разнообразием. В ее основе лежали экстенсивный рост и дешевые (зачастую, зарубежные) кредитные ресурсы. Компании строили, много и еще больше, и пока увеличивались продажи, у них было все хорошо. Но продажи начали снижаться с 2021 г., и долги, исчисляемые десятками, а то и сотнями миллиардов долларов, реально превратились в проблему.

Кстати, это ответ на вопрос некоторых уважаемых отечественных отечественных экономистов, почему бы не снизить процентные ставки в пол и не открыть широкую раздачу кредитов? Ведь целый Китай на такой политике поднялся, почему нам нельзя? Увы, как оказалось, что даже рынок Китая с населением в 10 раз больше российского имеет свои пределы, а кризис перепроизводства — это очень неприятно и больно.

Не удалось найти данные о том, сколько всего задолжали крупнейшие китайские девелоперы. Но если у самого большого должника, компании Evergrand, уже приступившей к процессу ликвидации, этот показатель превышал $300 млрд., суммы там триллионные. И первая цифра, скорее всего, совсем не единица.

Министр строительства Китая Ни Хун заявил на прошлой неделе, что неплатежеспособные строительные компании, не имеющие возможность продолжать операционную деятельность, должны обанкротиться или пройти реструктуризацию в установленном законом порядке. Государство не будет погашать их долги.

Из-за этого в стране могут встать многие стройки, а спрос на недвижимость упадет вообще в ноль. В Китае, по сути, нет системы защиты интересов «обманутых дольщиков» от недостроев и незавершенки. Поэтому многие потребители, очевидно, предпочтут подождать с приобретением жилья «на стадии котлована» (в Китае это наиболее распространенная практика). Совокупная площадь новых строек в 2023 г. и так упала на 57% по сравнению с рекордным 2019 г., а результат текущего года может оказаться много ниже.

Поэтому китайские металлургические компании будут вынуждены сокращать производство стали. Но этот процесс идет достаточно медленно, поэтому излишки стальной продукции все больше вытекают на внешние рынки и вызывают там падение цен.

Безусловно, можно надеяться на то, что китайский спад рано или поздно перейдет в стабилизацию, а массовых банкротств в национальной строительной отрасли не будет, хотя потенциально размах кризиса там сравним с уровнем 2008 г. Правительство КНР будет поддерживать приоритетные проекты и увеличит инвестиции в инфраструктуру. Заявлено о запуске широкомасштабной программы обновления.

В соответствии с ней к 2027 г. инвестиции китайских компаний в оборудование должны возрасти более чем на 25% по сравнению с 2023 г., а обмен старых автомобилей на новые с доплатой — в два раза. Также ожидается, что китайцы станут на 30% чаще обновлять свою бытовую технику. Все это должно дать хороший толчок экономике и поднять спрос на стальную продукцию.

Источник: ИИС «Металлоснабжение и сбыт»

В ближайшие годы в России, очевидно, будут много строить. Таки дан старт таким сложным, амбициозным и дорогостоящим проектам как строительство высокоскоростных железнодорожных магистралей и прокладка трассы «Джубга — Сочи». А это уже хороший плюс к металлопотреблению.

В ближайшие годы также пойдет реализация многих других инфраструктурных и промышленных проектов. Из выступлений президента за последние несколько недель четко вытекает, что работы впереди очень много. И трудиться, право слово, есть ради чего. В общем, бежим дальше прежним маршрутом, а самым острым дефицитом в обозримом будущем останется кадровый.

Безусловно, темпы роста потребления стальной продукции в 2023 г. — 14,3% по оценкам Минпромторга — так и останутся рекордными. Однако средняя прибавка за счет строительства и промышленности обещает быть достаточно солидной — не менее 3-5% в год до 2030 г.

Правда, это не отменяет того неутешительного факта, что конкретно текущий год будет непростым для российских металлургов, а особенно, независимых металлотрейдеров. Видимый спрос на стальную продукцию, в лучшем случае, лишь немного превысит показатель 2023 г., а в худшем — снизится на 1-2%. Причем для спотового рынка спад может оказаться более значительным, особенно в первом полугодии.

Высокие процентные ставки наносят несомненный вред экономике. Для подавляющего большинства компаний кредиты стали убыточными, что серьезно снижает хозяйственную активность. Все стараются минимизировать затраты и экономить. Это негативно влияет на текущий спрос на стальную продукцию. Инфраструктурное и жилищное строительство, оборонка, машиностроение отчасти компенсируют этот спад. Но повторения прошлогоднего подъема, похоже, не произойдет.

Обстановка, сложившаяся на российском рынке, четко указывает на избыток предложения. В наибольшей степени это затрагивает сварные трубы малого и среднего диаметра (МСД). По данным Минпромторга, в 2023 г. их производство возросло на 20% по сравнению с предыдущим годом. Даже учитывая серьезные капиталовложения в реконструкцию коммунальных сетей, это слишком много. Реальное потребление не могло увеличиться настолько мощно.

Информационно-аналитическая компания «Корпорация ЧЕРМЕТ» указывает, что за первые два месяца текущего года производство стальных труб в России сократилось почти на 13% по сравнению с аналогичным периодом годичной давности. Минпромторг не подтверждает эту информацию, но она, как минимум, похожа на правду. В начале текущего года уменьшились поставки трубной продукции для нефтегазовой отрасли, а на рынок труб МСД оказывают сильное давление прошлогодние излишки и низкие цены.

Кстати, демпинговая политика, которую проводят некоторые поставщики стальной продукции в секторах сварных труб, арматуры и горячекатаного листа, а также превышение заводских цен над спотовыми (или, в лучшем случае, паритет) тоже являются красноречивыми свидетельствами превышения предложения над спросом. Потеря порядка четверти внешних продаж в 2022-2023 гг. не была полностью покрыта ростом внутреннего потребления, а в текущем году экспорт может снова сократиться из-за неблагоприятной конъюнктуры.

«Северсталь» прямо намекает на то, что инфляционное увеличение издержек на логистику, энергоносители, оплату труда и др. требует повышения заводских цен на горячекатаный прокат, которые остаются практически неизменными с октября 2023 г. и, судя по всему, в очередной раз будут пролонгированы в апреле.

Несправедливо. Ведь, например, холоднокатаный прокат и оцинкованная сталь за это время подорожали на 6-8 тыс. руб. за т. Однако Минпромторг пока что твердо стоит на страже интересов потребителей, заявляя, что считает рынок стабильным и не видит причин для повышения цен на горячекатаный прокат.

Единственный выход из создавшегося положения может заключаться в возобновлении роста внутреннего потребления стальной продукции. А для этого надо, как минимум, опустить процентные ставки. Пока что инфляция, по данным Росстата, держится на уровне около 7,5-7,6%, хотя недельные индексы, достигшие локального пика в октябре-ноябре прошлого года, в общем, идут на снижение.

Проблема здесь заключается в том, что в первой половине 2023 г. инфляция была низкой. По данным сайта уровень-инфляции.рф, с марта по июнь ее уровень находился в пределах 2,5-3,5%. Кстати, и процентные ставки тогда были низкими — интересно, что в этой паре причина, а что — следствие?

Поэтому, если не произойдет никаких изменений, уменьшение показателя инфляции чисто по статистическим причинам мы увидим как раз в третьем квартале текущего года. Между прочим, Банк России ранее заявлял, что намерен приступить к снижению ставок в начале второго полугодия. Это совпадение, да?

Но для реализации данного сценария необходимо (хотя, наверное, не достаточно) одно условие. Это сохранение стабильного курса рубля. Ладно, пусть уж на уровне около 90 руб. за доллар, раз не получилось укрепить сильнее. В прошлом году непрерывное падение рубля было одним из важнейших проинфляционных факторов, если вообще не самым главным. И если Банк России на что-то претендует, его влияние в текущем году необходимо исключить в принципе!

Тем более, что возможности для этого есть. Такого гигантского временного дефицита бюджета, как в прошлом году, сейчас нет. Нефть слегка дорожает, на прошлой неделе она выглянула за границу $85 за баррель. А для металлургов немаловажным может стать возможное удешевление железорудного сырья. Котировки на него в Сингапуре опустились до самой низкой отметки с августа прошлого года, а в ближайшее время могут оказаться ниже $100 за т CFR Китай. А ведь в начале января цены достигали $140 за т.

Вообще, весь мировой рынок стали в последние несколько недель идет на спад. А возглавляет его в этом движении вниз Китай. После Нового года по местному календарю стальная продукция там непрерывно дешевеет. За четыре недели арматура упала в цене более чем на $45 за т, а горячекатаный прокат — почти на 40%.

Стальную продукцию тащит вниз жилищное строительство. На пике его доля в ВВП, по оценкам Platts, достигала около 30%, а по итогам текущего года и 20% может не набраться. Проблема эта сложная и многоплановая. Прежде всего, в Китае по объективным причинам упал спрос на жилье. В начале текущего года в стране в целом завершился процесс урбанизации. Цены на недвижимость достигли такого уровня, что отсекли немалую часть рынка. Сотни миллионов квадратных метров жилья стоят непроданными. После ковида упала потребность в офисных площадях.

Бизнес-модель китайских девелоперов многие годы не отличалась разнообразием. В ее основе лежали экстенсивный рост и дешевые (зачастую, зарубежные) кредитные ресурсы. Компании строили, много и еще больше, и пока увеличивались продажи, у них было все хорошо. Но продажи начали снижаться с 2021 г., и долги, исчисляемые десятками, а то и сотнями миллиардов долларов, реально превратились в проблему.

Кстати, это ответ на вопрос некоторых уважаемых отечественных отечественных экономистов, почему бы не снизить процентные ставки в пол и не открыть широкую раздачу кредитов? Ведь целый Китай на такой политике поднялся, почему нам нельзя? Увы, как оказалось, что даже рынок Китая с населением в 10 раз больше российского имеет свои пределы, а кризис перепроизводства — это очень неприятно и больно.

Не удалось найти данные о том, сколько всего задолжали крупнейшие китайские девелоперы. Но если у самого большого должника, компании Evergrand, уже приступившей к процессу ликвидации, этот показатель превышал $300 млрд., суммы там триллионные. И первая цифра, скорее всего, совсем не единица.

Министр строительства Китая Ни Хун заявил на прошлой неделе, что неплатежеспособные строительные компании, не имеющие возможность продолжать операционную деятельность, должны обанкротиться или пройти реструктуризацию в установленном законом порядке. Государство не будет погашать их долги.

Из-за этого в стране могут встать многие стройки, а спрос на недвижимость упадет вообще в ноль. В Китае, по сути, нет системы защиты интересов «обманутых дольщиков» от недостроев и незавершенки. Поэтому многие потребители, очевидно, предпочтут подождать с приобретением жилья «на стадии котлована» (в Китае это наиболее распространенная практика). Совокупная площадь новых строек в 2023 г. и так упала на 57% по сравнению с рекордным 2019 г., а результат текущего года может оказаться много ниже.

Поэтому китайские металлургические компании будут вынуждены сокращать производство стали. Но этот процесс идет достаточно медленно, поэтому излишки стальной продукции все больше вытекают на внешние рынки и вызывают там падение цен.

Безусловно, можно надеяться на то, что китайский спад рано или поздно перейдет в стабилизацию, а массовых банкротств в национальной строительной отрасли не будет, хотя потенциально размах кризиса там сравним с уровнем 2008 г. Правительство КНР будет поддерживать приоритетные проекты и увеличит инвестиции в инфраструктуру. Заявлено о запуске широкомасштабной программы обновления.

В соответствии с ней к 2027 г. инвестиции китайских компаний в оборудование должны возрасти более чем на 25% по сравнению с 2023 г., а обмен старых автомобилей на новые с доплатой — в два раза. Также ожидается, что китайцы станут на 30% чаще обновлять свою бытовую технику. Все это должно дать хороший толчок экономике и поднять спрос на стальную продукцию.

Источник: ИИС «Металлоснабжение и сбыт»

25 марта 2024

А делать пока нечего. Российский рынок листового проката и сварных труб: 13-20 марта

На российском рынке листового проката уже которую неделю подряд не происходит существенных изменений. Заводские котировки на горячекатаную продукцию остаются неизменными. Очередная пролонгация должна состояться в апреле. На споте металлотрейдеры стараются поднять цены, чтобы довести их хотя бы до уровня первичного рынка, но всегда находятся те, что стимулируют собственные продажи посредством предоставления скидок.

У проката с покрытиями ситуация двойственная. С одной стороны, поставщики металлопродуции на его основе высказывают обоснованные опасения в том, что видимый спрос в текущем году может существенно просесть по сравнению с прошлогодним по причине все тех же высоких процентных ставок. С другой, металлурги не испытывают проблемы с заказами. Причем настолько не испытывают, что, по некоторым данным, квотируют отгрузки в адрес независимых металлотрейдеров и переработчиков. В данном случае продажи через торговые дома дают возможность положить в свой карман премию на сравнительно высокомаржинальном рынке.

В апреле, как ожидается, холоднокатаный прокат, оцинкованная и окрашенная сталь продолжат подниматься на первичном рынке. Дистрибьюторам остается надеяться на то, что видимый спрос на споте будет достаточно значительным, чтобы они смогли продублировать это повышение.

Источник: ИИС “Металлоснабжение и сбыт”, metalinfo.ru

У проката с покрытиями ситуация двойственная. С одной стороны, поставщики металлопродуции на его основе высказывают обоснованные опасения в том, что видимый спрос в текущем году может существенно просесть по сравнению с прошлогодним по причине все тех же высоких процентных ставок. С другой, металлурги не испытывают проблемы с заказами. Причем настолько не испытывают, что, по некоторым данным, квотируют отгрузки в адрес независимых металлотрейдеров и переработчиков. В данном случае продажи через торговые дома дают возможность положить в свой карман премию на сравнительно высокомаржинальном рынке.

В апреле, как ожидается, холоднокатаный прокат, оцинкованная и окрашенная сталь продолжат подниматься на первичном рынке. Дистрибьюторам остается надеяться на то, что видимый спрос на споте будет достаточно значительным, чтобы они смогли продублировать это повышение.

Источник: ИИС “Металлоснабжение и сбыт”, metalinfo.ru

15 марта 2024

Конференция "Оцинкованный и окрашенный прокат: тенденции производства и потребления"

в Москве прошла 19-я международная конференция "Оцинкованный и окрашенный прокат: тенденции производства и потребления". Представители нашей компании приняли участие в прошедшей конференции, представленная докладчиками информация была полезна и многогранна, в рамках конференции был проведён ряд встреч с действующими и потенциальными потребителями продукции ООО "Уралпротект", намечены планы по расширению сотрудничества...

О конференции

Конференцию провел Журнал «Металлоснабжение и сбыт» 14-15 марта в Москве в отеле «Альянс Бородино». Участники мероприятия обсудили проблемы, которые волнуют всех игроков, в том числе спрос и предложение проката, возможности и угрозы для развития, противодействие антироссийским санкциям, государственную поддержку строительной отрасли и т.п.

Ключевые темы конференции:

- Тенденции развития рынков оцинкованного и окрашенного проката;

- Производственная и сбытовая политика производителей проката с покрытиями;

- Драйверы рынков потребления сталей с покрытиями, государственная поддуржка строительной отрасли;

- Направления развития сервисных металлоцентров и заводов металлоконструкций в России;

- Оборудование для нанесения покрытий и для переработки проката с защитными покрытиями: тренды рынка;

- Сырье для сталей с покрытиями: горячекатаный и холоднокатаный лист, цинк, лаки и краски - баланс спроса и предложения

Участники конференции:

Руководители и специалисты комбинатов и предприятий-производителей сталей с покрытиями, металлоторговых компаний и СМЦ, занимающихся переработкой и поставками изделий из оцинкованного и окрашенного проката, поставщики оборудования, потребители данной продукции, смежных отраслей, а также все заинтересованные лица. Ежегодно в этой конференции участвуют более 180 человек.

Использовались материалы ocinkovka.su

О конференции

Конференцию провел Журнал «Металлоснабжение и сбыт» 14-15 марта в Москве в отеле «Альянс Бородино». Участники мероприятия обсудили проблемы, которые волнуют всех игроков, в том числе спрос и предложение проката, возможности и угрозы для развития, противодействие антироссийским санкциям, государственную поддержку строительной отрасли и т.п.

Ключевые темы конференции:

- Тенденции развития рынков оцинкованного и окрашенного проката;

- Производственная и сбытовая политика производителей проката с покрытиями;

- Драйверы рынков потребления сталей с покрытиями, государственная поддуржка строительной отрасли;

- Направления развития сервисных металлоцентров и заводов металлоконструкций в России;

- Оборудование для нанесения покрытий и для переработки проката с защитными покрытиями: тренды рынка;

- Сырье для сталей с покрытиями: горячекатаный и холоднокатаный лист, цинк, лаки и краски - баланс спроса и предложения

Участники конференции:

Руководители и специалисты комбинатов и предприятий-производителей сталей с покрытиями, металлоторговых компаний и СМЦ, занимающихся переработкой и поставками изделий из оцинкованного и окрашенного проката, поставщики оборудования, потребители данной продукции, смежных отраслей, а также все заинтересованные лица. Ежегодно в этой конференции участвуют более 180 человек.

Использовались материалы ocinkovka.su

13 марта 2024

Нашел баланс, так не теряй его! Российский и мировой рынок стали: 3-10 марта 2024 г.

На прошлой неделе фестивалили вовсю. И на Всемирном фестивале молодежи в Сочи, и на Международном форуме «Лом черных и цветных металлов» в Москве, и на других конференциях и площадках.

В ходе данных мероприятий прозвучало немало интересных выступлений, в том числе, прямо касающихся отечественной металлургической промышленности и российского рынка стальной продукции.

Подсчитаны, в частности, объемы потребления стали в прошлом году. По данным ассоциации «Русская сталь», оно прибавило 7,4% по сравнению с 2022 г. Причем стройка продемонстрировала рост на 8,5%, а машиностроение — на 10,2%. Снизился, правда, видимый спрос со стороны энергетики, к которой отнесли и нефтегазодобывающую отрасль, но это вполне логично и ожидаемо.

Впрочем, прошлый год уже прошел, и самый важный вопрос заключается в том, чего ждать в текущем году. В Минпромторге настроены с достаточным оптимизмом. Несмотря на тот ущерб, что наносят экономике высокие процентные ставки, падения не ожидается, а прогнозируется рост потребления на 1-2%.

Основания для таких прогнозов, безусловно, есть. Прежде всего, в жилищном секторе сейчас запущено рекордное количество строек. Они и должны поддержать спрос во время достаточно болезненной коррекции в отрасли. В правительстве, очевидно, поверили в то, что основной причиной подъема цен на недвижимость в 2020—2022 гг. было льготное ипотечное кредитование. Возможно, это не совсем так, но льготы сворачивают, хотя часть, безусловно, оставят. Рыночная же ипотека заработает только тогда, когда ставки по ней опустятся хотя бы до 7-8%, а этого придется ждать долго.

Тем не менее, на ближайший год жилищное строительство существенного падения металлопотребления показать не должно. А если что и будет, то компенсируется инфраструктурным строительством и широкомасштабной программой восстановления новых регионов.

Очевидно, продолжится рост в машиностроении. За два года большинство отраслей российской промышленности преодолели кризис и развернули импортозамещение. В отечественной металлургии заметно увеличилась доля российского оборудования, налажено изготовление комплектующих к различным видам иностранной техники, осваивается выпуск прокатных валков, кристаллизаторов и многих других нужных вещей, импорт которых сейчас затруднен.

Представители металлургических компаний также рассказывают о том, как замещают высококачественную стальную продукцию, которая ранее импортировалась из Европы и других недружественных стран. При этом, большая часть такой продукции востребована именно машиностроением. На российский металл начинают переходить китайские производители автомобилей, расширившие свое присутствие в нашей стране уже после санкций. Увеличивается локализация и в отрасли производства бытовой техники.

Таким образом, положительные тенденции есть, и они будут развиваться в текущем году. Однако имеются и риски. В частности, по данным Ассоциации переработчиков лома черных и цветных металлов РУСЛОМ.КОМ, в первые два месяца текущего года видимый спрос на прокат строительного назначения сократился примерно на 10% по сравнению с аналогичным периодом предыдущего года.

В принципе, покупательская активность в начале 2023 г. была, можно сказать, аномально высокой, сейчас этого нет. Но проблема действительно есть, и называется она — избыток складских запасов. По данным Минпромторга, в прошлом году российский экспорт стальной продукции остался примерно на том же уровне, что и в 2022 г., спад составил только около 1%. Но по сравнению с 2021 г. внешние поставки сократились более чем на 7 млн. т, при том, что производство стали — менее чем на 2 млн. т. Прошлогоднее потребление стальной продукции в России превысило уровень 2021 г., но все-таки, не на 5 млн. т. Поэтому есть подозрение, что неучтенные излишки пошли на увеличение запасов, в первую очередь, сварных труб, горячекатаного листа, арматуры.

В текущем году российское производство стали, возможно, немного сократится из-за весьма обширной программы ремонтов на металлургических предприятиях. И это положительный фактор, так как позволит уменьшить излишки на складах. При этом цены на стальную продукцию должны остаться относительно стабильными.

Кстати, это позиция Минпромторга, где не видят факторов для увеличения стоимости стальной продукции и металлургического сырья. Поэтому за необоснованные повышения в ближайшие месяцы по головке точно не погладят, а проведут точечное воздействие на совсем другую часть тела.

Если не произойдет ничего непредвиденного и неприятного, на российском рынке стальной продукции в этом году должно быть более-менее благополучно. Чего пока нельзя сказать о мировом. В последние недели цены на нем снижаются и находятся сейчас приблизительно на уровне ноября прошлого года.

С начала текущего месяца стоимость китайского горячекатаного проката на внешних рынках опустилась на $10-15 за т. Турецкие компании сбили цены на импортный металлолом до менее $380 за т CFR, но и сами были вынуждены сбавить экспортные котировки на арматуру до $600 за т FOB и ниже. В Южной Европе горячекатаный прокат только за последнюю неделю подешевел более чем на 20 евро за т и предлагается местными производителями существенно дешевле 700 евро за т EXW. И ведь не берут!

Причин у этого понижения хватает. Прежде всего, это неблагоприятные тенденции в экономике, особенно, европейской. В мусульманских странах только что начался Рамадан. Видимый спрос на стальную продукцию везде низкий, предложение избыточное. Наконец (или, возможно, в первую очередь), спад на национальном рынке демонстрирует Китай. Биржевые и спотовые котировки на арматуру и горячекатаный прокат находятся там на минимальных отметках с конца октября прошлого года.

Это немного неожиданно, потому что от Китая ждали роста. Более того, главные китайские эксперты из компании Mysteel продолжают ждать роста. В принципе, это логично, так как, по данным той же Mysteel, в конце февраля в стране функционировали только 39,4% строек. Надо понимать, что в ближайшее время они раскрутятся. Только повышение в таком случае будет, скорее, иметь восстановительный характер.

Вообще, возникает впечатление, что китайский спад целиком и полностью вызван эффектом избыточных ожиданий. На самом деле, власти КНР установили на текущий год достаточно высокую планку экономического роста — 5,0%. В прошлом году, правда, было 5,2%, но в эту цифру необходимо включить и восстановление после ковида.

В текущем году местные органы власти должны выпустить облигации на 3,9 трлн. юаней ($540 млрд. или почти 50 трлн. руб.) для финансирования различных проектов. Также запланирована эмиссия сверхдлинных гособлигаций на 1 трлн. юаней. Объявлена новая инициатива по обновлению основных фондов промышленных предприятий и обмену старой бытовой техники и автомобилей на новые.

Однако все это, похоже, меркнет на фоне кризиса в жилищном строительстве. Компания Country Garden, один из крупнейших китайских девелоперов, по итогам февраля сообщила о падении продаж на 85% (!) по сравнению с тем же месяцем прошлого года. А в среднем по первой сотне в отрасли спад составил около 60%.

Цены на недвижимость продолжают снижение, так что покупатели выжидают, а строительные компании находятся под реальной угрозой краха. Прогнозы на текущий год неутешительные. Та же Country Garden надеется сдать в текущем году около 480 тыс. квартир против более 600 тыс. в 2023 г. Государство составило «белый список» строительных проектов, которые должны быть обязательно доведены до конца, но не собирается, да и не может оказать девелоперам более существенную поддержку. Таких денег даже в Китае не наберется. В результате местному рынку стальной продукции, возможно, еще долго придется восстанавливать утраченный баланс.

Чего еще было интересного на прошлой неделе? Наконец, впервые на высоком уровне было вслух сказано, что экология — это одно, а навязываемая извне «климатическая повестка» - это совсем другое. Металлурги и другие промышленники должны бороться за чистоту воды и воздуха, сокращая выбросы вредных соединений серы и азота, пыли и других вредных веществ. Но борьба на снижение эмиссии углекислого газа и прочие ESG — это, скажем так, не совсем нужная блажь.